Bonus Irpef di 80 euro: come si applica

Una piccola guida al Bonus Irpef di 80 euro introdotto con Dl 66/2014 del 26 aprile 2014

In questi giorni e fino a fine giugno circa 10 milioni di lavoratori italiani stanno ricevendo il celebre bonus di 80 euro in busta paga, così come stabilito con Dl 66/2014 del Governo presieduto da Matteo Renzi.

Leggi anche: Bonus di 80 euro, il testo del Decreto Irpef in Gazzetta Ufficiale

Abbiamo già ampiamente parlato di questo bonus e comunque i dubbi rimangono molti, soprattutto in vista del doppio passaggio fra Camera e Senato che dovranno convertire in Legge il Decreto per renderlo definitivamente efficace, anche se ormai la linea intrapresa dal Governo, anche per precedenti Decreti è quella della fiducia, quindi non dovrebbero esserci grosse novità.

Chiarimenti sono arrivati tramite due circolari dell’Agenzia delle Entrate, la Circolare 8/E del 28/04/2014 e la circolare 9/E del 14/05/2014 che ha approfondito il Dl 66/2014 proprio in vista della sua applicazione da parte delle aziende. Ricordiamo infatti che uno dei punti cruciali del bonus è comprendere se e quando questo viene applicato.

Leggi anche: Bonus di 80 euro, le istruzioni dell’Agenzia delle Entrate

Senza scendere troppo nel dettaglio, per i più curiosi rimandiamo alla lettura delle circolari dell’Agenzia delle Entrate, fissiamo brevemente quali sono i principi base del bonus e le modalità di applicazione in busta paga.

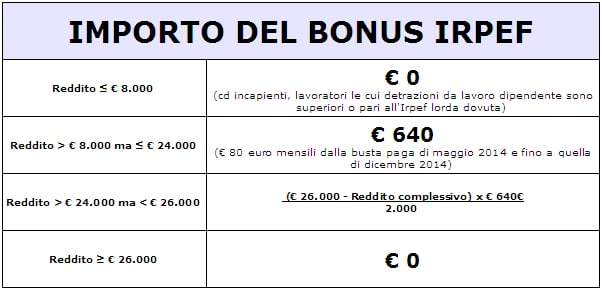

Importo del bonus e redditi da considerare

Così come riportato nella tabella seguente il bonus spetta a tutti i lavoratori dipendenti e assimilati con un reddito annuo lordo, al netto del reddito dell’unità immobiliare adibita ad abitazione principale e delle relative pertinenze, compreso fra gli 8.000 e i 24.000 €, mentre andrà a scendere fino a scomparire per la fascia di reddito compreso fra 24.001 e 26.000 €.

Il bonus spetta quindi ai contribuenti che percepiscono:

- redditi di lavoro dipendente di cui all’art. 49 del T.U.I.R. comma 1 e comma 2 lett. b);

- redditi assimilati a quelli di lavoro dipendente, di cui al comma 1 dell’art. 50, del T.U.I.R appartenenti alle seguenti categorie:

- compensi percepiti dai lavoratori soci delle cooperative (lett. a);

- indennità e compensi percepiti a carico di terzi dai lavoratori dipendenti per incarichi svolti in relazione a tale qualità (lett. b);

- somme da chiunque corrisposte a titolo di borsa di studio o di assegno, premio o sussidio per fini di studio o addestramento professionale (lett. c);

- redditi derivanti da rapporti di collaborazione coordinata e continuativa (lett. c-bis);

- remunerazioni dei sacerdoti (lett. d);

- prestazioni pensionistiche di cui al d.lgs. n. 124 del 1993 comunque erogate (lett. h-bis);

- compensi per lavori socialmente utili in conformità a specifiche disposizioni normative (lett. l).

Il contribuente deve avere un reddito da lavoro dipendente o assimilato che superi la soglia della capienza, cioè le detrazioni da lavoro dipendente non devono superare l’importo dell’imposta Irpef. Non influiscono nel calcolo dell’imposta le detrazioni per familiari a carico.

A questo reddito vanno aggiunti poi gli altri redditi, così come stabilito dal TUIR per determinare il reddito complessivo.

Se il reddito complessivo non supera il 24.000 € il contribuente (capiente) avrà diritto al bonus di 80 €; se il reddito complessivo è compreso tra 24.000 e 26.000 euro il credito spetta per la parte corrispondente al rapporto tra l’importo di 26.000 euro, diminuito del reddito complessivo, e l’importo di 2.000 euro.

Nel calcolo del reddito complessivo vanno inclusi *:

- i redditi di unità immobiliari che non siano adibiti ad abitazione principale anche se regolati con cedolare secca;

- redditi per prestazioni a sostegno del reddito (ASpI, mini-ASpI, Cassa Integrazione, mobilità ecc.);

- le prestazioni pensionistiche complementari e le pensioni integrative qualificate come fondi di previdenza complementare;

- i redditi da pensione pensioni di ogni genere e gli assegni ad esse equiparati;

- i redditi da lavoro autonomo, anche occasionale;

- i redditi diversi.

Vanno invece esclusi dal reddito complessivo *:

- il reddito derivante dall’abitazione principale e relative pertinenze;

- i redditi assoggettati all’imposta sostitutiva per gli incrementi di produttività (fino a 3.000 euro);

Sono inoltre esclusi dal bonus i titolari di redditi professionali ed in ogni caso i redditi prodotti da titolari di partita IVA in forma autonoma o d’impresa e redditi derivanti da attività politica (es. assessori, gettoni di presenza nei vari consigli comunali, provinciali ecc.)

* I redditi inclusi ed esclusi come sopra indicati non sono comunque tutti quelli indicati nella normativa ma sono riportati a titolo d’esempio. Per maggiori dettagli fare riferimento alle Circolari dell’Agenzia delle Entrate riportate a fondo pagina.

Va inoltre precisato che anche ai titolari di trattamenti a sostegno del reddito spetta il bonus (pagato direttamente dall’INPS come vedremo in seguito). Fra le prestazioni rientrano:

- indennità di disoccupazione ASpI e MiniASpI di cui all’art. 2 della legge n. 92/2012;

- indennità di mobilità ordinaria di cui all’art. 7 della legge n. 223/1991;

- trattamenti di disoccupazione speciali per l’edilizia di cui all’art. 11 della legge 223/1991,di cui all’ art. 3 comma 3 del decreto legge n. 299/1994 convertito in legge n. 451/1994;

- sussidi per lavoratori socialmente utili, sussidi straordinari o speciali, sussidi erogati in attivazione di programmi di Welfare to Work;

- crediti da lavoro di cui agli artt. 1 e 2 del d.lgs. n. 80/1992 (cd. ultime tre mensilità) pagati a carico del Fondo di garanzia;

- indennità di maternità per congedo obbligatorio di cui agli artt. 16, 17 e 26 del d.lgs. n. 151/2001;

- congedo obbligatorio del padre ai sensi dell’art. 4, comma 24, lett. a) della legge 28 giugno 2012, n. 92.

Leggi anche: Il bonus di 80 euro sarà anche per disoccupati e cassintegrati

Chi paga il bonus

Per percepire il bonus il contribuente non deve fare alcuna richiesta, in quanto questo scatta in automatico e il sostituto d’imposta è tenuto a versarlo nel momento in cui quest’ultimo, dai calcoli effettuati ritiene che il contribuente ne abbia diritto.

Vi sono comunque casi specifici in cui è prevista una richiesta scritta da parte del contribuente:

- nel caso di due o più rapporti di lavoro part-time il contribuente che ritenga di avere diritto al bonus può comunicare per iscritto ai suoi datori di lavoro di avere diritto al bonus e farsi versare da solo uno dei titolari il bonus;

- nel caso di diversi contratti a termine con diversi titolari il contribuente può chiedere all’ultimo titolare il conguaglio del bonus spettante;

- lo stesso vale per i lavoratori con contratti co.co.pro. o co.co.co. con più committenti.

- nel caso in cui il contribuente si accorga che per effetto di più redditi superi la soglia dei 24.000 o dei 26.000 € deve comunicare al proprio sostituto d’imposta di non avere diritto al bonus ed eventualmente di voler restituire la somma già indebitamente percepita.

Casi specifici riguardano inoltre:

- colf e badanti, in questo caso anche se il lavoratore ha diritto al bonus, il “datore di lavoro” non essendo sostituto d’imposta non è tenuto a corrispondere il bonus;

- i percettori di prestazioni a sostegno del reddito che per effetto di reddito da lavoro e prestazione ritengono di superare la soglia di capienza possono comunicare all’INPS o al datore di lavoro di aver diritto al bonus.

Ricapitolando quindi il bonus può essere pagato:

- dal datore di lavoro in busta paga o dal committente per i co.co.pro. e co.co.co.;

- direttamente dall’INPS per i percettori di prestazioni a sostegno del reddito;

- direttamente dal fisco: nei casi in cui il contribuente ha diritto al bonus ma non lo ha percepito durante l’anno, come per esempio per colf e badanti, potrà chiederne il conguaglio nella dichiarazione dei redditi del 2015.

Per il datore di lavoro / committente / sostituto d’imposta

Il datore di lavoro o il committente o qualunque altro sostituto d’imposta, è tenuto ad erogare automaticamente il bonus di 80 euro nel cedolino paga senza che il contribuente ne faccia richiesta. Tuttavia a lui è affidato il compito, non poco gravoso, di effettuare il calcolo sulla base dei dati in proprio possesso del diritto per il contribuente al bonus.

La circolare n.8/E dell’Agenzia delle Entrate del 28/04/2014, precisa che “i sostituti di imposta, devono determinare la spettanza del credito e il relativo importo sulla base dei dati reddituali a loro disposizione effettuando le verifiche di spettanza del credito e del relativo importo, in base al reddito previsionale e alle detrazioni riferiti alle somme e ai valori che il sostituto corrisponderà durante l’anno, nonché in base ai dati di cui entri in possesso, ad esempio, per effetto di comunicazioni da parte del lavoratore, relative ai redditi provenienti da altri rapporti di lavoro intercorsi nell’anno 2014”.

A meno che, aggiungiamo noi, non sia il percipiente a dichiarare per iscritto di non aver diritto al bonus in base a quanto detto prima.

Il sostituto d’imposta potrà recuperare il Bonus di 80 erogato direttamente nell’F24 riportando i crediti con il codice tributo 1655 denominato “Recupero da parte dei sostituti d’imposta delle somme erogate ai sensi dell’articolo 1 del decreto-legge 24 aprile 2014, n. 66”

Leggi anche: Bonus 80 euro, codice tributo per il recupero in F24

Nel caso in cui le somme a debito non bastino a recuperare il bonus erogato e riportato a credito nell’F24 mensile, il sostituto d’imposta potrà recuperare la parte mancante dai contributi INPS a debito.

Calcolo del bonus mensile

Per i lavoratori a tempo indeterminato che lavorano 365 presso la stessa azienda, il sostituto d’imposta dovrà procedere al calcolo del Bonus dovuto e poi dividere l’importo per 245 (numero di giorni che vanno dal 1 maggio al 31 dicembre 2014) e successivamente determinare l’importo che il sostituto deve erogare in ciascun periodo di paga.

Per questo motivo non in tutti i mesi l’importo del bonus irpef in busta paga sarà di 80.00 €, ma l’importo varierà in base al numero dei giorni che compongono il mese di riferimento. Per il mese di maggio l’importo è di 80,98 euro (640 / 254 x 31).

Se il periodo di lavoro nell’anno 2014 è inferiore a 365 giorni, l’importo del credito spettante, come precedentemente determinato, deve essere parametrato al numero dei giorni di lavoro dell’anno, calcolati tenendo conto delle regole ordinariamente applicabili per l’applicazione delle detrazioni previste dall’art. 13 del TUIR.

Ad esempio, un lavoratore il cui reddito complessivo è di euro 22.000 e che:

- ha cessato il rapporto di lavoro il 30 aprile 2014 (120 giorni di lavoro nel 2014) avrà diritto soltanto a parte del credito, pari a euro 640/365 x 120 = euro 210,41;

- ha iniziato un rapporto di lavoro a tempo indeterminato il 3 giugno 2014 (212 giorni di lavoro del 2014) avrà diritto soltanto a parte del credito, in quanto euro 640/365 x 212 = euro 371,73.

Allegati

» 834,0 KiB – 783 hits – 28/04/14

Decreto Irpef – Misure urgenti per la competitivita’ e la giustizia sociale. (14G00079) (GU Serie Generale n.95 del 24-4-2014)

» 356,2 KiB – 508 hits – 29/04/14

Art. 1 del decreto-legge 24 aprile 2014, n. 66 – Riduzione del cuneo fiscale per lavoratori dipendenti e assimilati

» 425,0 KiB – 377 hits – 03/06/14

Art. 1 del decreto-legge 24 aprile 2014, n. 66 – Riduzione del cuneo fiscale per lavoratori dipendenti e assimilati – Ulteriori chiarimenti

» 1,2 MiB – 256 hits – 03/06/14

Circolare Inps n. 67 del 29/05/2014 – Art. 1 decreto legge 24 aprile 2014, n. 66. “Riduzione del cuneo fiscale per lavoratori dipendenti e assimilati”. Redditi derivati da prestazioni previdenziali.

» 336,7 KiB – 210 hits – 03/06/14

Istituzione del codice tributo per il recupero da parte dei sostituti d’imposta delle somme erogate ai sensi dell’articolo 1 del decreto-legge 24 aprile 2014, n. 66, mediante il modello di pagamento F24

Fonte: http://www.lavoroediritti.com/2014/06/bonus-irpef-80-euro-come-si-applica/#ixzz34DEPFj3C